emaxis s&p500 インデックス。 ここで視聴してください – eMAXIS S&P500インデックスとは何ですか?

「eMAXIS Slim 米国株式(S&P500)」は、米国大型株で構成するS&P500指数に連動することをめざすインデックスファンドです。 中長期で経済成長が期待できる米国の主要産業を代表する約500社にこれ1本で投資できます。いずれも日本を除く先進国の株価動向を示す「MSCIコクサイ・インデックス」と連動する投資成果をめざすファンドだが、信託報酬はeMAXIS Slimの方が低く、0.5%以上の開きがある。 基準価額はeMAXISのほうが高いが、運用成績については大きな差はない。eMAXIS Slim 米国株式(S&P500)は、資産の成長を優先するため分配金を出していません。

eMAXIS Slim 米国株式(S&P500)のデメリットを挙げるなら、「信託報酬が最安ではないこと」と「投資対象国がアメリカだけであること」があります。

eMAXISとSBI Vの違いは何ですか?

「eMAXIS Slim」と「SBI・V」の違いは、「eMAXIS Slim」がインデックスファンドとして、運用会社がポートフォリオを構築し対象とするインデックスに連動するインデックスファンドを運用していることに対し、「SBI・V」は、インデックスに連動するバンガード社のETF(米ドル建て)を、そのまま投信の器に入れて …

eMAXISバランスの信託報酬はいくらですか?

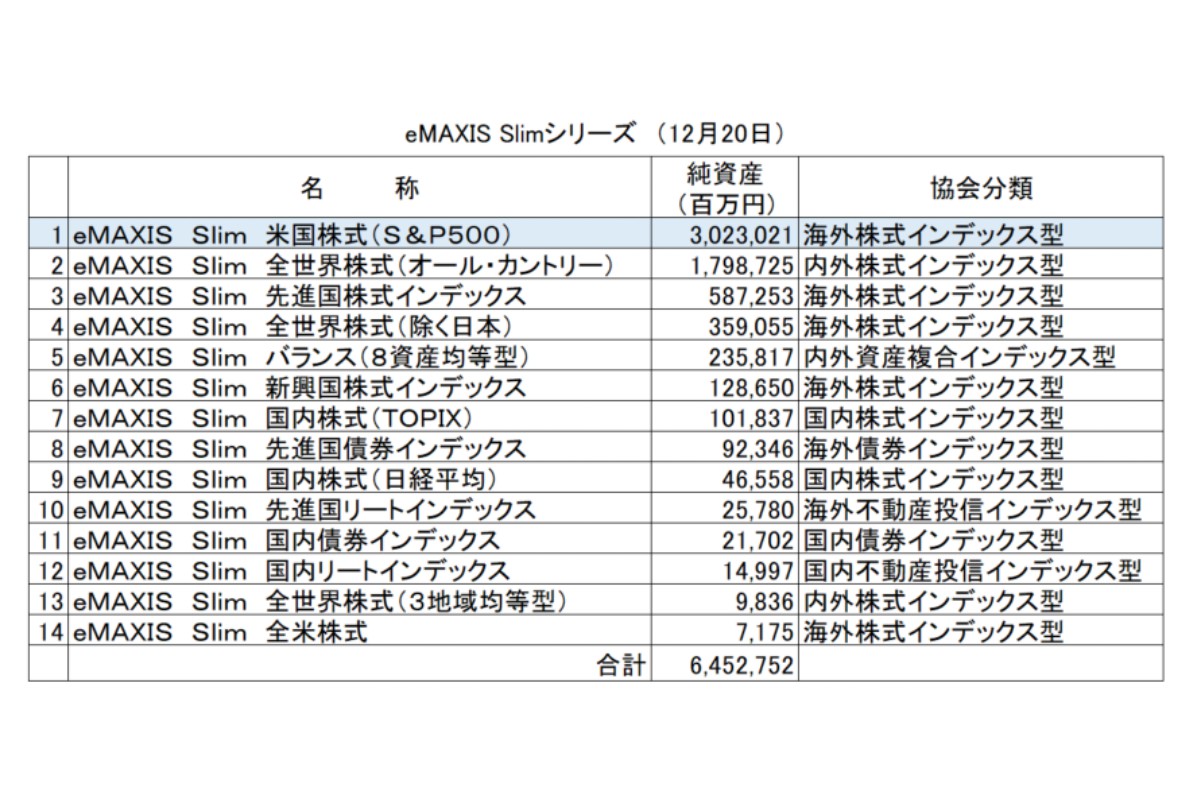

信託報酬率(年率、税込)は、0.143%以内(2023年9月27日時点)。 業界最低水準の運用コスト(※)を将来にわたってめざし続けるインデックスファンドシリーズ「eMAXIS Slim」だから、長期の資産形成に嬉しい低コストでの運用が可能です。新規設定ファンド人気ランキング

| ファンド名 | 信託報酬 | |

|---|---|---|

| 1 位 | SBI SBI日本高配当株式(分配)ファンド(年4回決算型)(SBI日本シリーズ-日本高配当株式(分配)) | 0.099% |

| 2 位 | SBI SBI・iシェアーズ・インド株式インデックス・ファンド(サクっとインド株式) | 0.0638% |

投資信託はおすすめしないと言われる主な理由は、運用のための信託報酬がかかることや、株式のように数日で大きな利益は得られないことです。 とくに毎月分配型のものや、高い手数料がかかるものは、思うように元本が増えなかったり、場合によっては減っていたりする可能性もあります。

S&P500は20年後何倍になりますか?

現在の利回りの場合、「e MAXIS Slim米国株式(S&P500)」は「e MAXIS Slim全世界株式(オール・カントリー)」よりも多くのリターンに期待できます。 20年後に得られる資産は、元本の9倍以上です。S&P500は1957年に導入されて以来、年平均で約10.7%の上昇率を記録している。 過去10年間はそれをわずかに上回り、年率約14.7%のリターンを記録しています。 リターンは毎年大きく変動するが、長期にわたって投資を継続することが有効だ。1位の野村 世界業種別投資シリーズ(世界半導体株投資)は10年で年率26.53%のため、累積リターンでみると10年で10.52倍となり、テンバガー(価格10倍)を達成しました。 一方で、S&P500インデックスファンドは4.36倍となっています。

純資産総額で比べると、SBIバンガードよりもeMAXIS Slimのほうが大きくなっています。 ただし、純資産総額は継続的な資金流入があるなら、およそ50億円以上あれば十分と言えます。 よって、純資産総額の観点からすれば、SBIバンガードとeMAXIS Slimはどちらでも問題ないと言えるでしょう。

SBI・Vシリーズの魅力 投資パフォーマンスに影響を及ぼす信託報酬率が0.09%(※1)と、業界平均を大きく下回ります。 最低投資額は100円から、無理なく手軽にはじめられます。 さらに、クレジットカードの決済額に応じたポイントが貯まります。

(1)長期運用にうれしい低コストファンド!

SBI・V・S&P500 インデックス・ファンド(愛称:SBI・V・S&P500)の運用管理費用(信託報酬)は、年率0.0938%(税込)程度です(2021年6月15日時点)。 年率0.1%以下の低コストを実現した当ファンドをぜひ長期の資産形成にお役立てください。

つみたてNISAで毎月1万円積立できますか?

つみたてNISAは、毎月100円、1,000円、1万円など、少額の積立額で始めることができます。

リーマンショックなどの金融危機を乗り越え、好不況に関係なく運用益を積み上げてきたファンドが上位を占めています。 1位はケン・グリフィン氏が率いる米シタデル。 長年首位だった米ブリッジウォーターを2022年に追い越し、トップになりました。つみたて投資枠はやめたほうがいいといわれる理由として、損益通算・繰越控除ができない点も挙げられます。 課税口座は損益通算・繰越控除の対象ですが、つみたて投資枠を含むNISA制度は対象外です。 損益通算とは、投資における利益と損失を相殺できる制度のこと。