競馬で100万円当たったら税金はいくら?。 ここで視聴してください – 競馬 200万 税金 いくら?

More videos on YouTube

| ギャンブル収入50万円のとき | あなたに上乗せされる税金は 0円です。 |

|---|---|

| ギャンブル収入200万円のとき | あなたに上乗せされる税金は 1年間で約137,000円です。 ※所得税約62,000円、住民税が約75,000円。 |

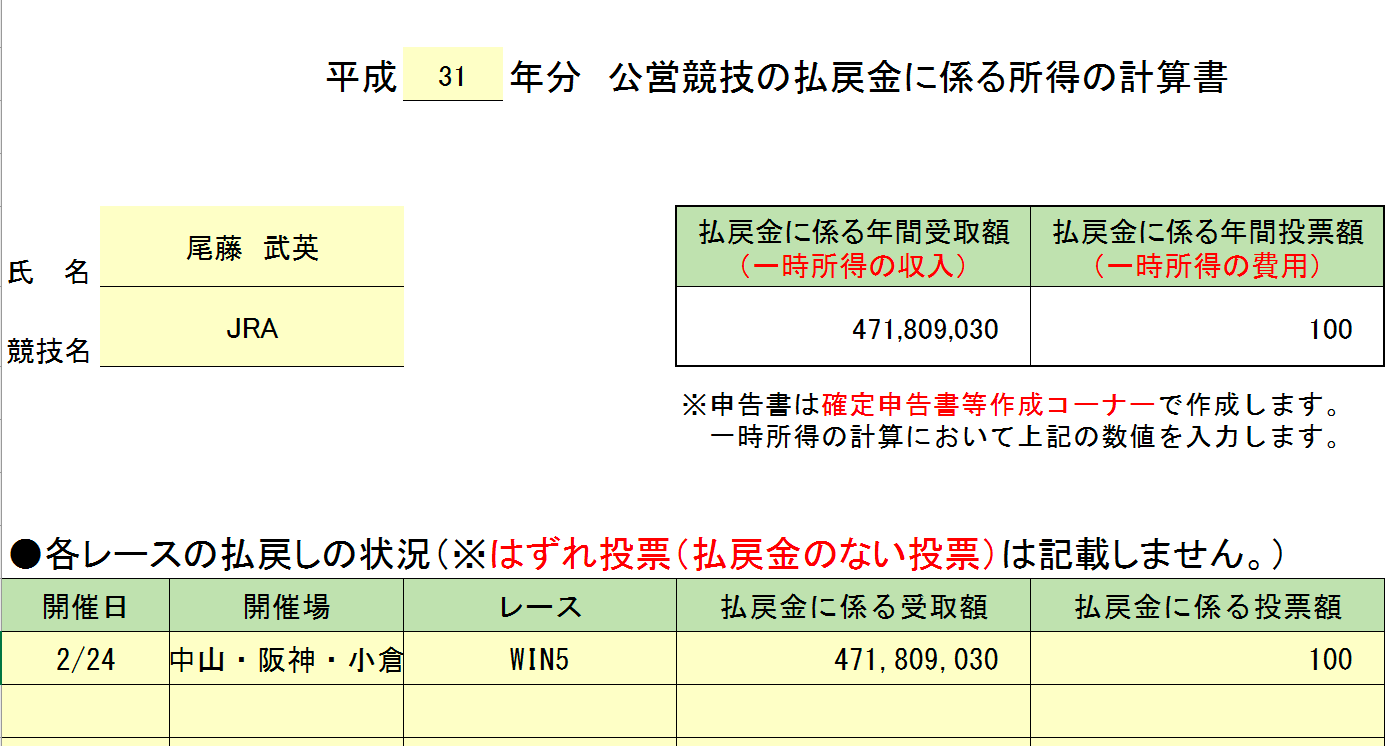

PATでは馬券の購入履歴や払戻金の履歴がすべてネット上に記録されるため、高額配当があったことは税務署でも容易に把握できます。 確定申告をしなかった場合はばれる可能性が高いので注意が必要です。競馬の利益を確定申告しなかった場合どうなるのか

競馬の利益を確定申告しなかった場合、本来、納めるべき所得税を期限内に納めていない状態になっています。 このことが後の税務調査で発覚すれば、納めていない所得税に対し、無申告加算税、重加算税、延滞税などが、本来納めるべき所得税に上乗せされて発生する可能性があります。

競馬で儲けが出た際は、確定申告が必要です。 年間で50万円を超える利益がある場合は、その年の一時所得として確定申告しなければなりません。 確定申告しないと、ペナルティが課せられるため注意が必要です。

競馬で300万当たったら税金はいくらですか?

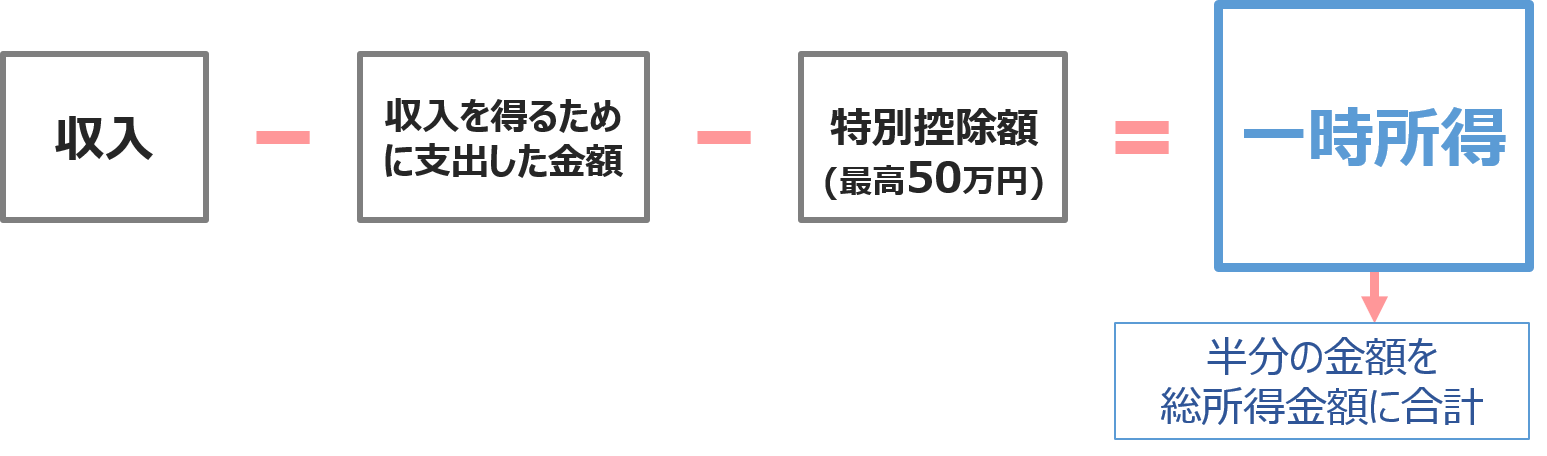

300万円を的中させるために直接かかった馬券の購入金額が50万円だとしたら、いくら課税されるのか。 一時所得は、その2分の1に税金がかかります。 一時所得は200万円(総収入金額300万円-経費50万円-特別控除最大50万円)ですので、課税対象となる所得は100万円(200万円×1/2)です。

株で1000万儲かったら税金はいくらですか?

課税される所得額が1,000万円以下の人であれば、所得税は10%、住民税は2.8%が配当控除で戻ってきます。 課税される所得金額が1,000万円を越える部分については、所得税5%、住民税1.4%が控除の対象です。 実際に配当控除を利用できるのは、日本に本店を構える法人からの配当のみ。なんと、2億円の払戻金も、所得税・住民税合わせて、約4,344万円の税金がかかってしまうのです。

冒頭でもお伝えしたとおり、宝くじの当選金は原則として非課税になります。 そのため、 宝くじを購入して高額な当選金を受け取ったとしても「所得税」や「住民税」はかかりません 。 また、 当選金に対しては確定申告をする必要もない ので、翌年に納める税金のことを考えなくても大丈夫です。

競馬で儲かったお金は確定申告が必要ですか?

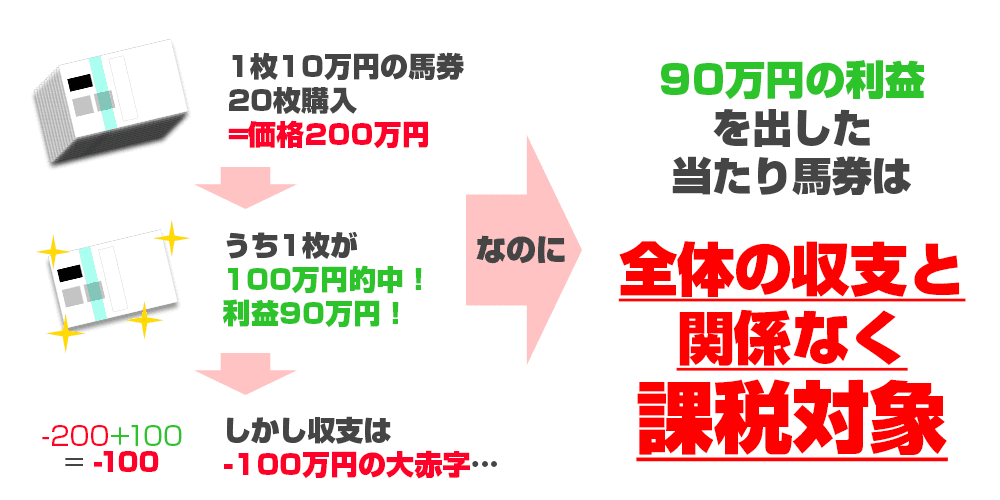

競馬や競輪などのギャンブルで得た利益は、「一時所得」として年間50万円を超えていれば確定申告が必要となります。また、会社員で競馬の払戻金を受け取っている人は、給与以外の所得が20万円を超える場合には確定申告を行わなければなりません。また、会社員で競馬の払戻金を受け取っている人は、給与以外の所得が20万円を超える場合には確定申告を行わなければなりません。

パチンコ・パチスロでは20万円または50万円を超える利益が確定申告の目安になります。 パチンコ・パチスロの確定申告が必要かどうかを判断するためには、実際に所得税の計算を行ってみるとよいでしょう。 現実的には、ばれる・ばれないの問題がありますが、一度その問題は置いておき、説明していきます。

1,000万円の馬券を当てたことで税金の額は130万円ほど増える(課税割合13%)ことになります。

1億円の所得になると、ほとんどの部分について「最大所得税率45%+住民税税率10%」が適用されます。 所得計算上、一定の所得控除は認められますが、それでも5000万円以上の税負担となる可能性があります。

株で20万円以下儲けたら確定申告は必要ですか?

株式投資で利益が出た場合は、原則として確定申告が必要です。 ただし、給与所得が2,000万円以下で、株式投資の利益が20万円以下の場合は確定申告は不要です。 また、給与所得がなく、株式投資の利益が48万円以下の場合は、基礎控除を差し引くと所得が0円になるため確定申告の必要はありません。

ですから、支払う税金の税率は、所得税45%+住民税10%の55%。 3億円の家に課せられる分の税額は、「1億4,975万円×55%≒8,236万円」で、3億円の30%弱が税金として徴収される計算です。では、この4億円超の当選金を手にした幸運な方が確定申告をして納める税金はいくらになるでしょうか。 合わせて、1億970万4千円 の税金を納めることになります。 競馬の当選金の件で最高裁まで争って年間の他のはずれ馬券まで経費の認められた判例もありますが、あれは競馬の賭け事が「事業所得」として認められた例外中の例外です。